Cash Flow (CF) là sự tăng hoặc giảm số tiền mà một doanh nghiệp, tổ chức hoặc cá nhân có. Trong tài chính, thuật ngữ Cash Flow được sử dụng để mô tả lượng tiền mặt (tiền tệ) được tạo ra hoặc tiêu thụ trong một khoảng thời gian nhất định. Thật vậy, hơn một phần ba số doanh nghiệp vừa và nhỏ cho rằng các vấn đề về dòng tiền là rào cản đối với sự tăng trưởng của họ. Hãy cùng Giaiphapdonggoi.net tìm hiểu về Cash Flow là gì? nhé!

Mục Lục [Ẩn]

1. Cash Flow là gì?

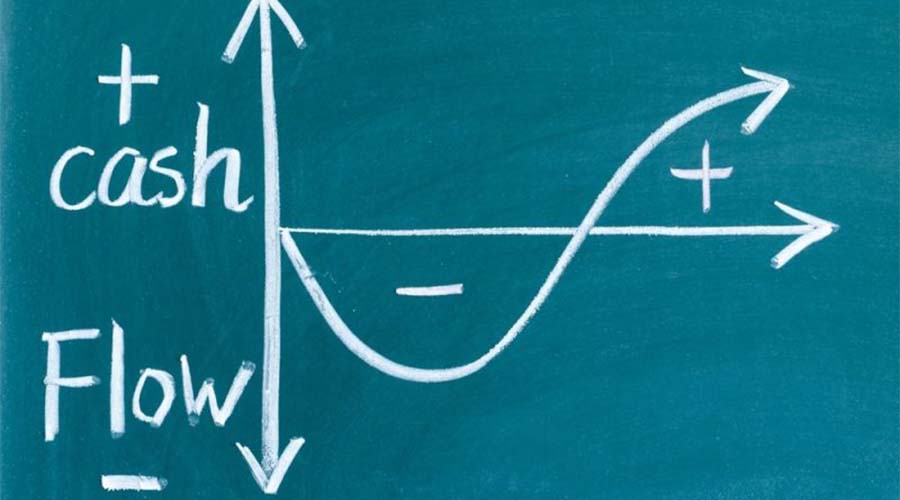

Cash Flow - dòng tiền đề cập đến sự di chuyển của tiền vào và ra khỏi doanh nghiệp của bạn theo thu nhập và chi tiêu. Lý tưởng nhất là bạn muốn có một dòng tiền dương - có nghĩa là doanh nghiệp đổ vào nhiều tiền hơn là đi ra ngoài. Nếu bạn có một dòng tiền dương, doanh nghiệp của bạn sẽ có thể thanh toán các hóa đơn và đầu tư vào tăng trưởng. Dòng tiền âm có nghĩa là bạn sẽ cần phải tìm một nguồn thu nhập thay thế để có thể trả các khoản nợ.

Cash Flow là gì?

Nếu bạn muốn tính toán dòng tiền ròng, bạn chỉ cần cộng tất cả các khoản thanh toán bằng tiền mặt của mình trong một khoảng thời gian nhất định (thường là một tháng) và lấy số đó ra khỏi biên lai tiền mặt của bạn. Tuy nhiên, điều quan trọng là đừng quá treo vào một tháng cụ thể. Cash Flow của bạn có thể được đánh giá chính xác hơn trong khoảng thời gian từ ba tháng trở lên vì hầu hết các doanh nghiệp, theo lẽ tự nhiên, sẽ có đỉnh và đáy.

Mặc dù doanh thu của bạn có thể là một con số lớn giúp bạn tự tin rằng doanh nghiệp của mình đang hoạt động tốt, nhưng chính dòng tiền cung cấp cái nhìn sâu sắc hơn về mức độ quản lý của doanh nghiệp. Như người ta thường nói - doanh thu là phù phiếm, lợi nhuận là sự tỉnh táo và dòng tiền là hiện thực.

2. Điều gì xảy ra nếu bạn không cập nhật dòng tiền (Cash Flow) của mình?

Không theo dõi và quản lý Cash Flow của bạn một cách hợp lý sẽ khiến doanh nghiệp của bạn gặp rủi ro và có thể dẫn đến một loạt các vấn đề khác nhau. Dưới đây là một số vấn đề chính mà bạn có thể gặp phải:

Điều gì xảy ra nếu bạn không cập nhật dòng tiền (Cash Flow) của mình?

- Quá nhiều hàng: Nếu bạn đột nhiên nhận được nhu cầu cao về một sản phẩm, bạn sẽ muốn đặt hàng một khối lượng lớn vật liệu để phục vụ nhu cầu đó. Tuy nhiên, nếu nhu cầu đó sau đó thay đổi, bạn có thể bị bỏ lại với quá nhiều hàng tồn kho và có khả năng mắc nợ do đặt hàng nguyên vật liệu. Đặt hàng quá nhiều cũng có thể khiến bạn bị ngập trong đống vật liệu trở nên lỗi thời và khó bán.

- Điều khoản thanh toán dài: Các điều khoản thanh toán kéo dài thường có thể khiến bạn mất nhiều thời gian khi không có tiền. Mọi vấn đề vô hình, từ hỏa hoạn tại văn phòng đến việc thay thế một máy tính xách tay, sau đó có thể là vấn đề do thiếu tiền mặt trong khi bạn đợi tiền. đến. Ngoài ra còn có khả năng xảy ra nợ khó đòi, đó là khi khách hàng không trả tiền.

- Bội chi: Thật hấp dẫn để chi tiêu khi bạn giành được một khách hàng mới - mua tất cả mọi thứ từ những chiếc ghế chỉnh hình sang trọng cho đến bàn bóng bàn văn phòng. Tuy nhiên, bạn cần nhớ rằng bạn chưa thực sự nhận được tiền cho đến khi họ trả tiền cho bạn. Tiêu tiền mà bạn không có không bao giờ là ý tưởng tốt nhất.

- Kinh doanh quá mức: Cũng giống như chứng khoán, thật dễ dàng để hiểu được triển vọng kinh doanh của bạn sau khi đạt được một đơn đặt hàng lớn. Tuyển dụng thêm nhân viên hoặc mở rộng đến nhiều địa điểm hơn có vẻ là một ý tưởng hay để phát triển doanh nghiệp của bạn, nhưng bạn cần phải có dòng tiền để hỗ trợ việc này. Mặc dù lợi nhuận của bạn có thể thay đổi, nhưng tiền thuê và tiền lương của bạn thì không, có nghĩa là bạn cần phải chịu được áp lực tài chính ngắn hạn nếu bạn muốn phát triển nhân sự và cơ sở của mình.

3. Báo cáo lưu chuyển tiền tệ

Với tầm quan trọng của việc quản lý dòng tiền tốt, việc đưa ra một báo cáo chứng minh điều này có thể hữu ích. Báo cáo lưu chuyển tiền tệ trông rất giống báo cáo lãi lỗ và bảng cân đối kế toán. Nó nên nhằm mục đích xem xét cách tiền mặt di chuyển vào và ra khỏi doanh nghiệp. Điều này đến lượt nó, cho phép bạn:

Báo cáo lưu chuyển tiền tệ

- Xem xét cách tiền di chuyển qua doanh nghiệp

- Dòng tiền có tác động gì đến hoạt động kinh doanh

- Cách thanh toán điều hòa với số dư và giá trị tiền mặt

Về bản chất, bạn nên xem báo cáo tiền mặt như một phiên bản cô đọng của bảng cân đối kế toán mà bạn lập mỗi năm một lần. Kết quả cuối cùng của bảng sao kê của bạn phải là con số “Net Cash - Tiền ròng”, là con số cuối cùng được tính từ tất cả các con số khác trong báo cáo của bạn.

Ghi gì vào báo cáo lưu chuyển tiền tệ của bạn?

Báo cáo lưu chuyển tiền tệ nên được tạo thành từ ba loại: hoạt động, đầu tư và tài chính.

- Hoạt động: Đây là thu nhập ròng của bạn, cộng hoặc trừ các khoản tăng hoặc giảm tài sản hiện tại và các khoản nợ phải trả và chi phí của bạn.

- Đầu tư: Con số này phản ánh bất kỳ sự tăng hoặc giảm tài sản dài hạn hoặc cố định nào (không phụ thuộc vào giá trị hao mòn lũy kế).

- Tài trợ: Điều này phản ánh bất kỳ sự tăng hoặc giảm các khoản phải trả / nợ dài hạn, vốn chủ sở hữu hoặc cổ tức.

Khi bạn có ba số liệu này, bạn có thể thêm hoặc bớt chúng khỏi số dư tiền mặt ban đầu của mình để có được số dư tiền ròng tổng thể của mình.

Tại sao phải lập báo cáo lưu chuyển tiền tệ?

Ngoài việc đưa ra một bản tóm tắt về lượng tiền mặt sẵn có cho các hoạt động, báo cáo lưu chuyển tiền tệ cũng nêu chi tiết các cách thức mà doanh nghiệp đang tạo ra doanh thu. Đổi lại, điều này tiết lộ rất nhiều về việc (hoặc, nếu) tăng trưởng đang diễn ra như thế nào, tức là liệu nó có thông qua việc tăng nợ, thu nhập,… Loại thông tin này rất quan trọng nếu bạn muốn có thể lập kế hoạch trước. Bạn thậm chí có thể muốn đưa ra dự báo, dựa trên cách bạn nghĩ rằng những thay đổi bạn đang thực hiện đối với doanh nghiệp sẽ được phản ánh trong báo cáo lưu chuyển tiền tệ trong tương lai.

Tuyên bố này là một cách đảm bảo rằng bạn sẽ có thể thanh toán tất cả các hóa đơn của mình. Là một công ty khởi nghiệp, nó có thể cho biết khi nào bạn cần có một nguồn tài chính thay thế khi bạn tìm thấy chân mình. Trong khi các doanh nghiệp theo mùa có thể sử dụng tính năng này để theo dõi những gì xảy ra trong mùa cao điểm và thời gian yên tĩnh hơn.

4. Sự khác biệt giữa Cash Flow so với Profit

Sự khác biệt giữa Cash Flow so với Profit

Dòng tiền và lợi nhuận đều là những thước đo tài chính quan trọng trong kinh doanh, và không có gì lạ khi những người mới làm quen với thế giới tài chính và kế toán đôi khi nhầm lẫn giữa hai thuật ngữ này. Nhưng dòng tiền và lợi nhuận không giống nhau, và điều quan trọng là phải hiểu sự khác biệt giữa chúng để đưa ra các quyết định quan trọng liên quan đến hiệu quả hoạt động và sức khỏe tài chính của một doanh nghiệp.

Đối với các nhà đầu tư, hiểu được sự khác biệt giữa lợi nhuận và dòng tiền có thể giúp dễ dàng biết liệu một công ty có lãi có thực sự là một khoản đầu tư tốt hay không dựa trên khả năng duy trì dung môi trong thời kỳ khủng hoảng kinh tế. Đối với các doanh nhân và chủ doanh nghiệp, việc hiểu mối quan hệ giữa các thuật ngữ có thể cung cấp thông tin cho các quyết định kinh doanh quan trọng, bao gồm cả cách tốt nhất để theo đuổi sự tăng trưởng.

Sự khác biệt cơ bản giữa dòng tiền và lợi nhuận là trong khi lợi nhuận cho biết lượng tiền còn lại sau khi tất cả các chi phí đã được thanh toán, thì dòng tiền cho biết dòng tiền ròng vào và ra khỏi một doanh nghiệp.

Các nhà đầu tư và chủ doanh nghiệp thường tìm kiếm một số liệu duy nhất để họ có thể hiểu được tình hình hoạt động của một công ty. Họ muốn biết một con số mà họ nên xem xét để xác định xem họ nên đầu tư hay xoay trục chiến lược kinh doanh của mình. Dòng tiền và lợi nhuận, là hai thước đo tài chính quan trọng và có liên quan, thường cạnh tranh với nhau: Cái nào quan trọng hơn?

Không có câu trả lời đơn giản cho câu hỏi đó; cả lợi nhuận và dòng tiền đều quan trọng theo cách riêng của chúng. Là một nhà đầu tư, chủ doanh nghiệp, nhân viên chủ chốt hoặc doanh nhân, bạn cần hiểu cả hai chỉ số và cách chúng tương tác với nhau nếu bạn muốn đánh giá sức khỏe tài chính của một doanh nghiệp.

Ví dụ, một công ty có thể vừa có lãi vừa có dòng tiền âm cản trở khả năng thanh toán chi phí, mở rộng và phát triển của công ty. Tương tự như vậy, một công ty có dòng tiền dương và doanh số bán hàng ngày càng tăng sẽ không thể tạo ra lợi nhuận, như trường hợp của nhiều công ty khởi nghiệp và mở rộng quy mô kinh doanh .

Lợi nhuận và dòng tiền chỉ là hai trong số hàng chục thuật ngữ, số liệu và tỷ lệ tài chính mà bạn nên tự làm quen để đưa ra quyết định sáng suốt về một doanh nghiệp. Bằng cách hiểu thấu đáo về các nguyên tắc tài chính chính, bạn có thể thăng tiến một cách chuyên nghiệp và trở thành một nhà đầu tư hoặc chủ doanh nghiệp thông minh hơn.

Như vậy, Giaiphapdonggoi.net đã mang đến cho bạn tất cả những thông tin quan trọng nhất về Cash flow là gì và một số cách để cải thiện nó một cách hiệu quả. Hãy là người thông minh khi trang bị cho mình thêm nhiều kiến thức bổ ích để doanh nghiệp phát triển bền vững hơn. Chúc bạn thành công!

Xem thêm bài viết cùng chủ đề:

Không có nhận xét nào:

Đăng nhận xét